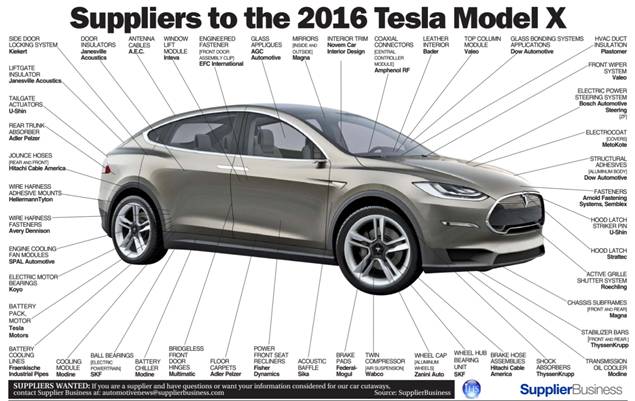

特斯拉中国建厂成为近期汽车圈最火的话题,投资圈则更关注特斯拉供应链的投资机会,不过很遗憾,特斯拉供应链以日本和台湾企业为主,美国企业为辅助。当然,供应链不会一成不变,中国厂家还有机会。

对电动车来说,电池所占的成本最高,大约有40-50%,其次是电动的动力总成系统,大约占15-20%,再次是汽车内饰(包括座椅和中控台)与车身部分,大约也占20-25%,再次是被动与主动安全系统,大约占5-8%,电机也大约占5-8%。

松下电池供应链

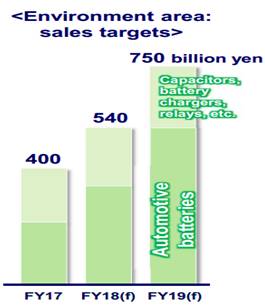

特斯拉的电池由松下独家供应,虽然一度传出LG化学成为第二供应商,但是也只是做个紧急备份而已,除非松下出现重大失误,否则不会更换供应商。松下充电电池业务在2017年3月底结束的财政年度里收入为3626亿日元,折合美元为33.6亿美元,同比增加14%。松下未公布汽车电池业务收入,估计大约为2500亿日元,预计2018财年可达3500亿日元,2019财年达到5400亿日元,当然都是拜特斯拉所赐。

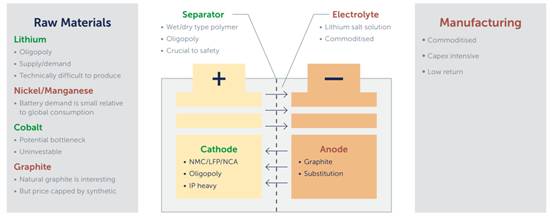

我们都知道电池的四大主要零部件,分别是正极、负极、隔离膜和电解液。其中纯粹看材料成本BOM的话,正极占大约46%,隔离膜大约占25%,电解液占大约13%,负极占大约10%。

上图是锂电池产业链。

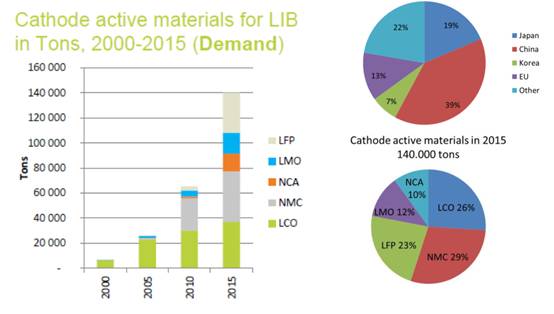

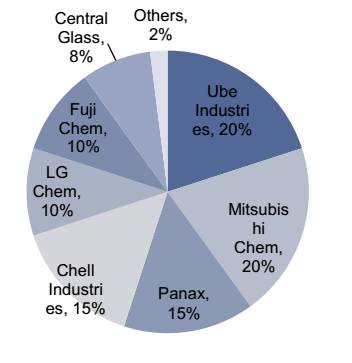

上图为全球锂电池正极材料市场占有率与需求量,锂电池正极材料主要有五大类,分别是钴酸锂(LCO)、锰酸锂(LMO)、镍钴锰三元材料(NMC)、磷酸铁锂(LFP)和铝镍钴(NCA)。LCO 主要针对消费类电子领域,如手机和笔记本电脑,LMO主要针对电动工具和模型,电动车主要采用LFP和NMC,松下电池正极材料则为比较罕见的NCA。

中国锂电正极材料产业在过去数十年里的发展重心集中到了磷酸铁锂(LFP)上面。有些朋友对于象A123,Phostech 和Valence这样的小型企业津津乐道耳熟能详,反而对于Umicore ,Nichia和TodaKogyo这样的国际顶级正极材料巨头,却是知之甚少。

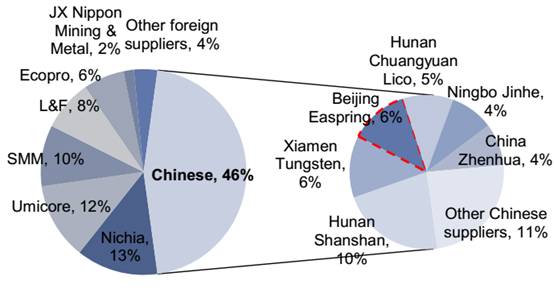

上图为2015年全球锂电池正极主要厂家市场占有率,日本日亚化学已经连续十几年全球第一,此外日亚化学还是LED领域绝对霸主,自白光LED诞生起就是全球第一。日亚化学集中在LCO和NMC领域,LCO领域绝对第一,NMC全球第二,日亚化学只供应日本厂家,基本不出口。比利时的Umicore则在NMC领域排名第一,LCO领域全球第二。

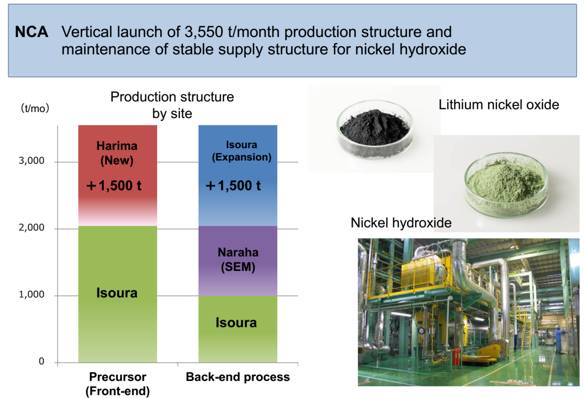

真正的主角是SMM,也就是住友金属矿山,独家供应松下电池正极的NCA材料。当初松下在开发NCA三元电池的时候没有现成的材料供应商,是SMM协助开发了NCA材料,顺理成章地成为唯一供应商,同时SMM的NCA材料也只有松下一个客户。实际松下隶属住友财阀,住友财阀核心大企业有住友银行、住友金属矿山、住友化学、住友商 事、松下电器、日本电器(NEC)、三洋电机(已被松下收购)、住友电气、朝日啤酒、板硝子等。SMM的2017财年收入不高,仅为7861亿日元,不到80亿美元,却是住友财阀核心企业,为其他财阀内公司提供原材料。

特斯拉的Model3 被大家看好,都认为其会成为一款爆款的电动车,尤其是国产之后,价格有望降低不少。SMM的NCA产能也做了扩展,住友财阀起家之地是荒凉的四国岛,主要扩产地也是四国。

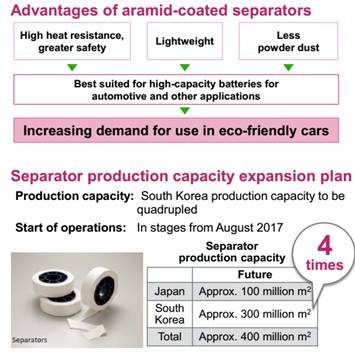

上图为全球主要隔膜厂家市场占有率,日本旭化成是绝对第一,不过日本旭化成总收入近180亿美元,隔膜所占的收入比例很低。松下依然是在住友财阀内找供应商,松下电池的隔膜都由住友化学独家供应(东丽是第二供应商,但并未出货),住友化学2017财年收入超过200亿美元,在全球范围内精细化学排名前三,隔膜所占总收入的比例极低,不过住友化学还是特别指出会在近期内将产能扩展4倍,还是比较重视的。

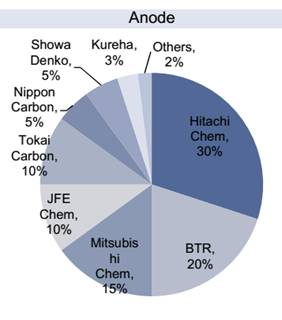

负极方面,尽管所占成本比例很低,松下依然采用独家供应体制,由昭和电工供应。

上图为2014年全球锂电池负极材料主要厂家市场占有率,数据由高盛提供。2016年,日立化学市场占有率进一步提高到34%,BTR略微下滑到19%,三菱化学下降到10%,日本炭黑增加到7%。SHOWA DENKO也就是昭和电工,在二战前是比较典型的军工企业,2016年收入大约60亿美元。

上图为2014年全球锂电池电解液主要厂家市场占有率,电解液技术含量不高,所占成本比例也低,松下主要由宇部兴产和三菱化学提供。宇部2016年收入近60亿美元。

电机与电控供应链

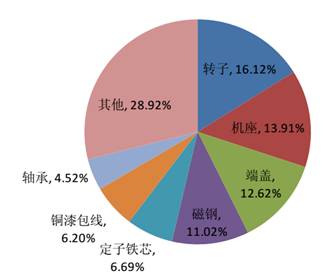

上图为一个电机的典型的BOM成本结构,其中转子、轴承和磁钢(交流感应里则是硅钢片)技术含量较高。众所周知,特斯拉的电机由台湾富田独家供应,电机是特斯拉成功的核心,通常特斯拉那种功率水平的电机体积和重量都要大得多,这就导致一来没有空间安放更多的电池,二来增加了自重,增加了能源消耗,特斯拉最初是在台湾成立的,特斯拉的供应链除了电池,最初都来自台湾本土企业。特斯拉之所以能够将电机功率和体积降低超过40%,主要依靠台湾中钢的高品质硅钢片和永泰丰科技的铜转子,后者尤为重要。

中钢的硅钢片厚度仅0.2毫米,是普通硅钢片的一半,可以降低10%左右的体积,而铜转子大幅度提高效率,可以降低30%的体积和重量。永泰丰科技的主要股东是富田电机和台湾中钢,台湾中钢则持有富田大约25%的股份。永泰丰是在台湾经济部技术处撮合下,在2010年成立的,铜转子门槛很高,普通工艺强行铸造会造成内部和表面有空洞,寿命难以长久。西门子也拥有铜转子铸造技术,但成本很高,只用于航天领域,而永泰丰将成本降低到可接受的程度。铜转子的装配也有难度,特斯拉拥有装配的专利技术,富田和永泰丰生产电机的关键零部件,然后在特斯拉美国工厂进行最后组装。

富田在2016年初开始筹划扩产,2016年8月向台湾竹科铜锣园区提出用地需求,总投资金额15亿台币,一期厂房占地6000坪,2017年底完工投产,二期占地16000坪,2018底完工投产。

很多人都认定特斯拉Model 3将使用永磁电机,我们认为可能性不大。特斯拉Model 3的电机功率为300千瓦,跟ModelS的310千瓦比差距很小,电机是特斯拉最明显的优势,并且是特斯拉不掌控电机,电机受制于台湾富田、中钢和特斯拉。如果走永磁的大众路线,特斯拉不大可能有性能优势,特斯拉也没有能力短期内在永磁电机领域做出出彩的地方,特斯拉也没必要抛弃自己非常熟悉的技术而改为自己很陌生的技术。当然特斯拉的Model 3将来会有双电机版,有可能将副电机用永磁电机。再有,永磁材料应用广泛,比如扬声器目前大量使用钕铁硼磁体。特斯拉没有能力制造电机,自然不会直接采购永磁材料。

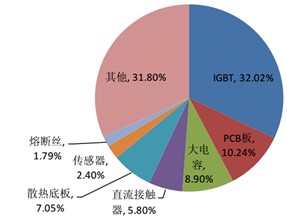

上图为典型的电机电控系统的成本结构,IGBT所占比例最高,并且功率越大,所占比例越高,也是技术含量最高的零部件。

特斯拉使用的是英飞凌的IGBT,并且用量很大。特斯拉使用的非主流的TO 247封装,这是非常罕见的。全球所有电动车厂家仅有特斯拉采用这种上世纪80年代的TO 247封装的IGBT,主流的是模块封装的IGBT,这样做最主要的原因是成本。特斯拉电机功率太高,通用型的IGBT模块没有合适的选择,只能定制,以特斯拉的出货量,定制的价格会非常高。用TO 247封装估计可以节约500-800美元。TO 247的缺点也很明显,可靠性不高,散热不佳,这就导致寿命不长和有着火隐患。

特斯拉Model X合计使用120个IGBT,最初由IR供应,后来IR被英飞凌收购。

除日系外,欧美和中国电动车IGBT都被英飞凌垄断了。

其他供应链

特斯拉最初在台湾设计,所以供应链多是台湾企业,且多是独家供应,主要包括减速箱齿轮和大工业、电池模块线束贸联、锻造轮圈巧新、扣件世德、电池正极材料康普与美琪玛、充电枪康舒与健和兴、触控面板群创与TPK、保护组件兴勤、电源零组件台达电、电池模块电流控制板高技、电池上下盖板乙盛、检测设备致茂。

和大除了供应Model S减速箱齿轮之外,也成功拿下Model 3订单。由于采购规模远超过特斯拉先前二款车Model S与Model X的采购总和,且采购项目新增差速器,估计Model 3采购大单对和大业绩贡献至少十亿台币。为了Model 3庞大订单,和大决议启动大埔美二期扩建新厂计划,董事会通过斥资4.27亿台币,买下紧邻于大埔美一期厂的土地厂房,并将另外斥资12亿台币,采购四条工业4.0的智能化生产线设备,规划为专门生产特斯拉所需零件的专厂。

上图为和大工业2015年5月到2017年5月每月收入与同比增幅。

近来Tesla也积极扩大供货商,也让原本不是Tesla供应链的厂商,得以打进Model 3供应链,如扬声器锻件锠新、车用镜头亚光、散热模块建准、电动车电池高压连接器崧腾、被动组件电感美磊、导线架顺德等,成为特斯拉概念股的新兵。